САХАР

ЧТО ЭТО?

Са́хар — распространённый продовольственный товар. Основной компонент сахара — сахароза. Но кроме неё продукт может содержать различные примеси. В белом сахаре допускается их содержание до 0,25%, в рафинированном — до 0,1%.

ДЛЯ ЧЕГО НУЖЕН ЭТОТ ПРОДУКТ?

Человеческий организм работает на сахаре как на топливе: глюкоза — основной источник энергии. Все углеводы, глюкоза энергии попадающие в организм, превращаются в глюкозу. Она попадает в кровь и разносится по всему телу, давая необходимую для процесса метаболизма энергию.

КТО ПРОИЗВОДИТ В БЕЛАРУСИ?

В Беларуси работают четыре производителя сахара –

- ОАО «Городейский сахарный комбинат» (Несвижский район, Минская область),

- ОАО «Жабинковский сахарный завод» (Брестская область),

- ОАО «Слуцкий сахарорафинадный комбинат» (Минская область),

- ОАО «Скидельский сахарный комбинат» (Гродненский район).

ЗАРУБЕЖНЫЕ ПРОИЗВОДИТЕЛИ

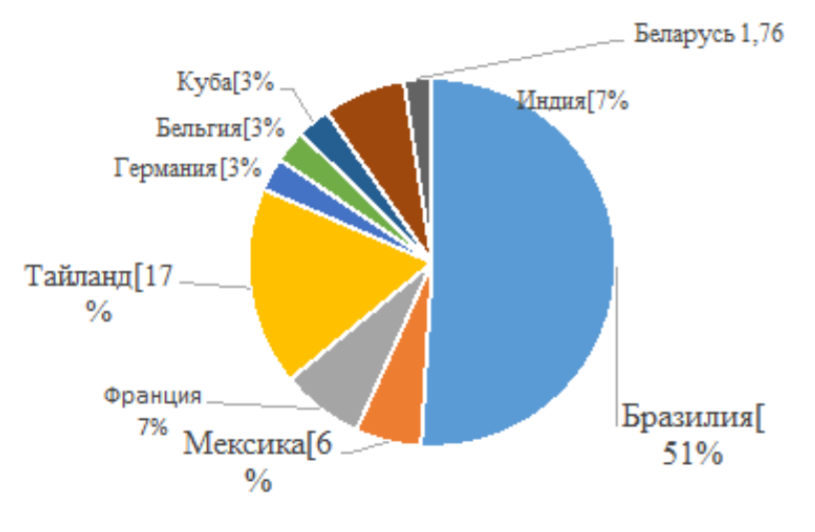

В пятёрку крупнейших производителей сахара в 2019 году вошли Бразилия, Индия, Европейский союз, Таиланд и Китай.

СЛОВАРИК СПЕЦИАЛИСТА

Русский:

Белорусский:

Английский:

Французский:

Испанский:

Португальский:

сахар белый кристаллический

цукар белы крышталічны

sugar white crystalline

sucre blanc cristallin

azúcar blanco cristalino

açúcar branco cristalino

Товарная позиция (4 знака ТН ВЭД ЕАЭС)

1701 – сахар тростниковый или свекловичный и химически чистая сахароза, в твердом состоянии.

Товарная субпозиция (6 знаков ТН ВЭД ЕАЭС)

170112 – свекловичный сахар;

170113 – тростниковый сахар, указанный в примечании к субпозициям 2 к данной группе;

170114 – тростниковый сахар прочий.

Товарные подсубпозиции (10 знаков ТН ВЭД ЕАЭС)

1700112100 – для рафинирования:

1700112900 – прочий

ПРОИЗВОДСТВО САХАРА

Основными факторами, определяющими ситуацию на рынке сахара, являются:

- производство сахара из собственного сырья;

- объемы закупок сахара сырца и продажи изготовленного из него продукта на внутреннем и внешнем рынках;

- производство заменителей сахара;

- меры государственного регулирования;

- экспортно импортная политика государства;

- уровень цен на сахар на внутреннем рынке;

- уровень цен на мировом рынке;

- ограниченность платежеспособного спроса;

- нестабильность курса белорусского рубля

За последние годы в стране наблюдается ежегодное увеличение производства сахара, наращивание производственных мощностей перерабатывающих предприятий. При валовом производстве около 5 млн. т.

Республика Беларусь занимает 14 место среди стран-производителей сахарной свеклы. Данные цифры свидетельствуют о положительной ситуации по производству сахарной свеклы. Удельный вес Беларуси в мировом производстве составляет 1,73%. По этому показателю Беларусь опережает Италию, Австрию, Чехию, а также другие европейские страны – Швецию, Данию, Грецию, Словакию, в то же время уступая Бельгии (2,26 %), Нидерландам (2,50), Польше (4,73) и Украине (4,39 %)

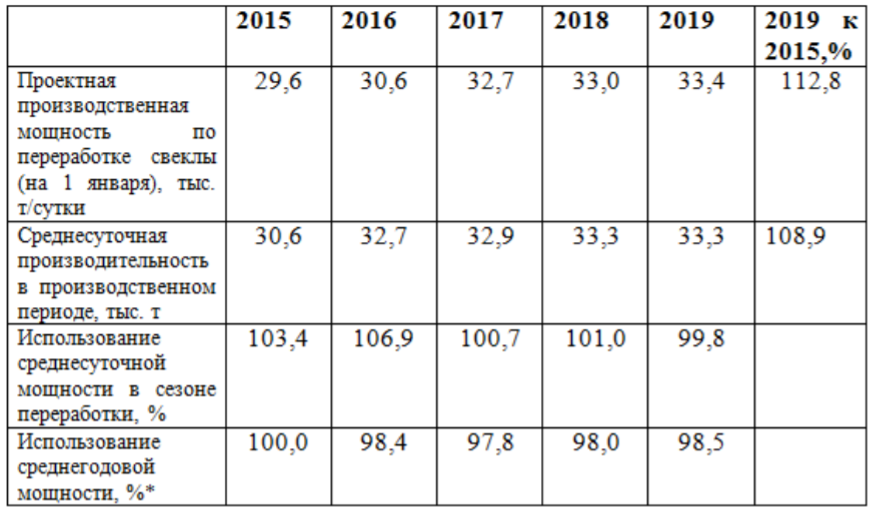

Производственные мощности сахарных заводов по переработке свеклы и уровень их использования в Республике Беларусь:

ЭКСПОРТ И ИМПОРТ САХАРА

Производство сахара из сахарной свеклы в Беларуси превышает потребность внутреннего рынка, определяя экспортную ориентацию отрасли.

В настоящий момент экспорт сахара из Республики Беларусь могут осуществлять только сахарные заводы. Указ Президента Республики Беларусь от 18.07.11 № 319 вводит запрет на помещение под таможенную процедуру свободной таможенной зоны и процедуру свободного склада сахара белого, имеющего статус иностранного товара.

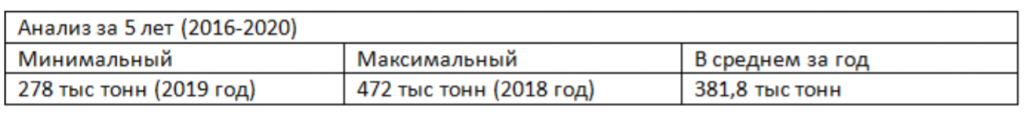

Экспорт белорусского сахара в 2018 году по данным Национального статистического комитета составил 472,2 тыс. т и был ориентирован на следующие страны:

- Россия 221,0 тыс. т,

- Украина 38,2 тыс. т,

- Казахстан 37 ,4 тыс. т,

- Таджикистан 32,5 тыс. т,

- Молдова 30 тыс. т,

- Азербайджан 20 тыс. т,

- Кыргызстан 11 тыс. т,

- Узбекистан 7,4 тыс. т,

- прочие страны -74,7 тыс. т.

Беларусь поставляла сахар в 2017 г. по средней цене 472 долл. США (минус 9,2 % к 2016 ) за 1 тв страны СНГ, в страны вне СНГ- 478 долл. США (минус 10,8% к 2016 г.) .

За 9 месяцев 2020 года отгружено на зарубежные рынки 361 тыс. т сахара на сумму $112 млн . Этому способствовала диверсификация внешних рынков. Если в 2019 году экспортных 77% поставок сахара приходилось на Россию, то в 2020 году уже на уровне 39,6% .

В то же время основными покупателями белорусского сахара остаются страны СНГ. Туда за 9 месяцев поставлено 315,7 тыс. т сахара на общую сумму $98,1 млн , в том числе в Россию 143,9 тыс. т на $44,6 млн .

Благодаря тесному сотрудничеству с Союзом сахаропроизводителей России (Союзроссахар) экспорт в соседнее государство увеличивается ежегодно. География поставок от Смоленска до Камчатки. На рынке Казахстана белорусский сахар представлен Белорусской аграрной компанией, тоже учрежденной белорусскими сахарными заводами. Работает еще сахарная компания и в Кыргызстан.

В Беларуси, как экспортно-ориентированной стране по сахару, импорт белого сахара практически отсутствует. Исключение составил год неурожая 2018 , когда в страну было 9,2 тыс. тонн завезено сахара белого на сумму 4,7 млн. долл. из Молдовы. Основным поставщиком сахара белого в Республику Беларусь является Российская Федерация, на ее долю приходится около 98% в структуре импорта Республики. В целом можно сказать, что импорт занимает незначительную долю в объеме производства.

ЗАКЛЮЧЕНИЕ

Рынок сахара в Республике Беларусь в настоящее время характеризуется следующими особенностями:

- Ежегодное снижение объемов производства ввиду сокращения выработки продукта из импортного сырья и удлинения кампании по переработке отечественной сахарной свеклы;

- Увеличение производственных мощностей сахарной промышленности по переработке свекловичного сырья, достигших более 32 тыс. т в сутки, что обеспечило среднегодовые темпы прироста 4,5% ;

- Сокращение объемов производства сахара в расчете на душу населения при среднегодовом темпе прироста равно 8,2% ;

- Снижение доли сахара, произведенного из импортного сырья в совокупных объемах выработки (в 2019 г. 29,4%);

- Высокий удельный вес экспорта в структуре использования продукта (45 57 % от ресурсов) и по отношению к объемам производства (30 60 % от произведенного в стране сахара) при устойчивости географии поставок и слабой зависимости от мировой цены;

- Сохранение высокого уровня потребления продукта ( 42 кг на душу населения в год), связанного с неэластичностью спроса на сахар по цене и доходу, что свидетельствует об устойчивости потребления сахара населением и неподверженности его сильному влиянию колебаний среднедушевых доходов и потребительской цены;

- Уровень цен на рынке сахара Беларуси ниже, чем в России и Казахстане, однако в 2019 г. отмечался рост розничных цен на сахар , обусловленный исключением данного продукта из перечня товаров, розничные цены на которые регулируются Министерством экономики Республики Беларусь на постоянной основе. . По данным Белстата, за октябрь цены на этот товар выросли на 0,8% (с начала года — на 1,5%). При этом сейчас в магазинах сложно найти дешевый российский, хотя у импортеров есть действующие на территории Беларуси декларации соответствия на этот товар. Тем временем до конца года в Беларуси действует госрегулирование цен на белый кристаллический сахар, они не могут быть ниже 1,5 рубля .

- По итогам свекловичных сезонов 2018-2019 годов сахарные заводы Беларуси добились лучших в сахарной отрасли государств участников Таможенного союза показателей: за счет внедрения передовых мировых технологий и оборудования значительно снижены потери сахара при хранении сахарной свеклы и в переработке, сокращен расход основных и вспомогательных материалов, электроэнергии на тонну готовой продукции, обеспечено максимальное извлечение сахара и др. Это обеспечило им победу в конкурсе «Лучший сахарный завод Таможенного союза года»

- По результатам отчётности в целом 4 сахарных завода Беларуси показали в 2019 году символическую чистую прибыль в размере 16,4 млн бел. руб. после убытков в 2018 г. и 2017 г. При этом, выручка отрасли сократилась в 2019 г. на 21,4 % до ~319 млн USD.

- Во время пандемии на рынок сахара влияли две разнонаправленные тенденции. С одной стороны, сократилось потребление сахара в сегменте HoReCa, что связано с ограничениями в работе ресторанов и кафе. С другой стороны, в условиях самоизоляции люди стали больше заниматься домашней выпечкой. Так что, по оценкам мировых экспертов, первая волна пандемии существенно не повлияла на потребление сахара.

- В этом году белорусским производителям удалось выйти на африканский рынок и поставить 8,3 тыс. т на сумму $2,5 млн в страны, где отсутствуют собственные производственные мощности сахара. Это Гвинея, Нигер, Бенин, Гана, Джибути, Сомали. Эти рынки высокомаржинальные.

Указанные выше тенденции влияют на направления функционирования и развития свеклосахарного подкомплекса республики. Перспективное развитие рынка сахара в Республике Беларусь предполагает увеличение выработки сахара из отечественной сахарной свеклы при частичном или полном отказе от переработки импортного сырья и оптимизацию географической направленности экспортных потоков.

Таким образом, свеклосахарный подкомплекс одна из тех отраслей АПК Беларуси, уровень развития которой в значительной степени определяет состояние его экономики и активность формирования отечественного рынка сахара.

С полной информацией вы можете ознакомиться здесь.